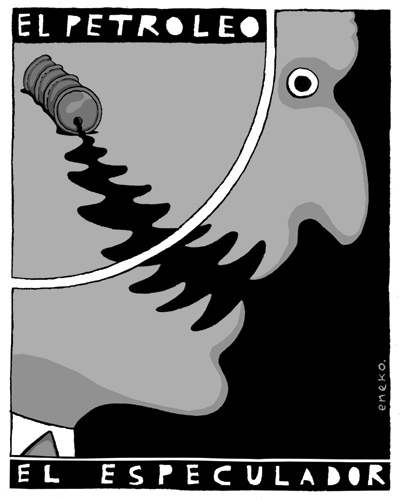

Los especuladores serían la razón de que no baje el precio del petróleo

La economía mundial está en crisis, la eurozona camina hacia la recesión y China e India están desacelerándose. En medio de este panorama, una cosa no cambia: el alza del precio del petróleo.

El viernes pasado se disparó a US$113 por barril, este martes el precio del Brent se situaba en US$116. Hace unos cinco meses los valores estaban en torno a los US$80.

En la teoría clásica, el precio sube cuando la inestabilidad política o una disminución de las reservas pone en peligro el suministro (problemas de oferta) y baja cuando hay una caída de la economía mundial (menor demanda). Pero ninguno de estos factores está presente hoy

Según indicó a BBC mundo el fundador de Fair Fuel UK, una organización no gubernamental opuesta al aumento del precio de la gasolina en el Reino Unido, ninguno de estos factores está presente hoy.

«Las reservas son las mismas y la economía está desacelerándose. La única razón que justifica este aumento es la actividad de especuladores del sector financiero», señaló Peter Carrol, fundador de la ONG Fair Fuel.

Según el congreso estadounidense un 30% del precio del petróleo se debe a la especulación de los Fondos de Inversión, HedgeFunds y grandes bancos. Goldman Sachs calcula que el impacto es mayor (un 40% del precio) mientras que la Reserva Federal de St Louis se inclina por un valor menor, pero igualmente significativo: un 15%.

Pasado, presente y futuros del petróleo

En el siglo XVIII de Adam Smith la economía parecía comprensible. Según el escocés, había un precio natural de cualquier producto que se podía calcular sumando el costo básico de su producción y distribución (salarios, materiales, transporte, etc.). Cualquier suma por encima del precio natural, era ganancia.

Adam Smith, que aconsejaba regular el sistema financiero, se hubiera desmayado al ver la estructura del mercado petrolero del siglo XXI.

La compraventa sigue siendo el pilar del mercado. Pero el precio está cada vez más determinado por el mercado a futuro.

En el mercado a futuro se compra o vende un producto a un precio fijo en una fecha futura: el petróleo que se extraerá, el maíz que no ha sido aún cosechado.

Este mercado le permite al productor planificar su estrategia económica en base a un precio garantizado mientras que el intermediario puede conseguir una ganancia si el valor termina siendo mayor al que abonaron.

Esta loable idea se convirtió en un casino de la mano de un instrumento financiero todopoderoso: los derivados.

A diferencia de la adquisición de un producto (barril de petróleo, por ejemplo), el valor del derivado se basa en el precio. El inversor no tiene que comprar el barril. Le basta con adquirir el contrato a futuro y especular con su valor.

Masivas adquisiciones que apuestan a un incremento del precio generan una actitud defensiva de los productores que prefieren esperar para comercializar su producto. Esta retención afecta la oferta y, consiguientemente, el precio.

Entre 2004 y 2008 el precio pasó de US$31 el barril a US$137. En ese período el mundo financiero –fondos de alto riesgo, inversores institucionales, grandes bancos de inversión– pasó de invertir US$13.000 millones en el mercado de productos primarios a US$300.000 millones.

En abril de 2008 se llegó a pronosticar que el precio del barril superaría los US$200 el barril. El estallido financiero puso fin a la burbuja. Pero la caída del precio petrolero no duró mucho. Por su lugar crucial en la economía moderna, es territorio fértil de especuladores.

Impacto económico

El mercado a futuros no es una invención moderna (en su forma moderna tiene antecedentes en el siglo XIX), pero el creciente poder del sector financiero en la economía mundial ha disparado su importancia.

Según el investigador Les Leopold, de Alternet, página web alternativa sobre temas económicos, en el pasado la ecuación del mercado de futuros era de un 70% de participantes (productores y consumidores reales) y un 30% de especuladores. «Hoy la tendencia se ha invertido: el 70% está apostando», señala Leopold.

El imán financiero es tan poderoso que en algunos casos abarca a los mismos participantes. En 2008 la Commodity Future Trading Commision de Estados Unidos halló que el conglomerado suizo Vitol, tradicional comerciante energético vinculado al mundo empresarial, tenía un 11% de todos los contratos de petróleo a futuro, base más que suficiente para gravitar en el precio.

Los que buscan un cambio en el mercado petrolero proponen un impuesto a las transacciones financieras de los commodities para desalentar la especulación.

Más allá de la eficacia de esta medida, el problema es que precisa de una voluntad política que, por el momento, no existe.

El equipo económico de Barack Obama está dominado por figuras con fuertes vínculos con el sector financiero que han aguado toda regulación del sector. El presidente estadounidense ha dejado en claro que se opone a un impuesto a las transacciones financieras.

El sector financiero y la industria petrolera gastan miles de millones de dólares en sus campañas de cabildeo: su influencia se extiende del mundo político al mediático.

El único contrapeso a este poder es el impacto económico-social que puede tener una eterna subida del precio.

Según Eduardo Plastino, analista senior de Oxford Analytica, una empresa consultora en Reino Unido, este impacto es lo que menos necesitan economías clave del planeta como Estados Unidos y la Unión Europea.

«El precio del petróleo tiene un impacto inflacionario por su presencia en toda la cadena productiva y un impacto en el consumo. Si no hay subsidio estatal, que constituye un gasto fiscal adicional, el consumidor quedará con menos dinero disponible para estimular con sus compras la actividad económica», señaló Plastino a BBC Mundo.

En una economía mundial que sigue coqueteando con el precipicio con la misma ligera ropa que usaba en 2008, este continuo aumento puede ser la gota que desborda el vaso.

http://www.bbc.co.uk/mundo/noticias/2012/09/120906_economia_petroleo_precio_especulacion.shtml

Deja un comentario